在继续浏览本公司网站前,请您仔细阅读此重要提示,并向下滚动至本页结尾根据您的实际情况进行选择。

请您确认您或您所代表的机构是一名“合格投资者”。“合格投资者”是指根据中华人民共和国境内法律法规,即中国证监会《私募投资基金监督管理暂行办法》所规定的“合格投资者”。《私募投资基金监督管理暂行办法》对合格投资者规定的标准如下:

一、具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元且符合下列相关标准的单位和个人:

1、净资产不低于1000万元的单位;

2、金融资产不低于300万元或者最近三年个人年均收入不低于50万元的个人,前款所称金融资产包括银行存款、股票、债券、

基金份额、资产管理计划、银行理财产品、信托计划、保险产品、期货权益等。

二、下列投资者视为合格投资者:

1、社会保障基金、企业年金等养老基金、慈善基金等社会公益基金;

2、依法设立并在基金业协会备案的投资计划;

3、投资于所管理私募基金的私募基金管理人及其从业人员;

4、中国证监会规定的其他投资者。

如果您继续访问或使用本网站及其所载资料,即表明您声明及保证您或您所代表的机构为“合格投资者”,并将遵守对您适用的司法区域的有关法律及法规,同意并接受以下条款及相关约束。如果您不符合“合格投资者”标准或不同意下列条款及相关约束,请勿继续访问或使用本网站及其所载信息及资料。

本网站所载的资料仅供参考,并不构成广告或分销、销售要约,或招揽买入任何证券、基金或其他投资工具的邀请或要约。投资涉及风险,投资者应详细审阅产品的发售文件以获取进一步资料,了解有关投资所涉及的风险因素,并寻求适当的专业投资和咨询意见。产品净值及其收益存在涨跌可能,过往的产品业绩数据并不预示产品未来的业绩表现。本网站所提供的资料并非投资建议或咨询意见,投资者不应依赖本网站所提供的信息及资料作出投资决策。

我公司及任何雇员不对本网站所提供的资料的准确性、充足性和完整性作任何保证,也不对于本网站内所提供资料之任何错误或遗漏承担任何法律责任。与本网站所载信息及资料有关的所有版权、专利权、知识产权及其他产权均为本公司所有。本公司概不向浏览该资料人士发出、转让或以任何方式转移任何种类的权利。

IPO闯关失利不到一周,中国奥园(7.39, -0.31, -4.03%)(3883.HK)关联企业中国文旅在10月23日再次在港交所递交招股书。今年4月17日,中国文旅已经在港交所递表,该招股书在10月17日失效。失效仅六天后便二度递表,中国文旅的上市意愿足见迫切。

中国文旅的前身为恩平金辉煌,成立于2006年,通过在广东江门下辖县级市恩平发展泉林黄金小镇得以进入房地产行业。直到2018年才正式向第三方的文化旅游胜地提供相关的服务。

据招股书披露,2017-2019年,中国文旅收益分别为1.86亿元、3.35亿元和7.37亿元,复合年增长率为98.9%,同期净利润分别为4454.7万元、6735.7万元、1.04亿元,复合年增长率为52.9%。

营收增速明显高于净利增速导致中国文旅的净利润率不断下滑。2017-2019年,中国文旅净利率分别为23.9%、20.1%和14.1%。今年受疫情影响,由盈转亏,前五个月净亏损率为29.8%。

盈利能力持续下滑的背景下,为何这家正式成军仅两年的企业要如此匆忙闯关资本市场?

其实做的是地产生意

最让人关注的一点是,中国文旅到底做的是什么样的生意。

招股书显示,中国文旅将自己定位为文化旅游物业开发商,并多次强调自己的文旅属性。但从收入构成来看,其主营业务其实是房地产销售。

中国文旅的收入主要由销售度假物业与文化旅游业务构成。2017-2019三年间,销售度假物业实现的收入分别为1.86亿元、2.67亿元和5.94亿元,占比达到99.8%、79.8%及80.7%。也就是说,中国文旅有近八成的收入来自于卖房,实际文化旅游收益仅占两成左右。

受疫情影响,今年前五个月销售度假物业收入占比大幅降低至39.3%。但同期已经预售但尚未结转的度假物业销售收入达到11.12亿,因此,中国文旅表示今年销售度假物业收入仍将是主要营收来源。

值得注意的是,目前中国文旅的布局仍围绕广东江门。截至今年九月底,中国文旅的土储总规模为150万方,其中大部分项目均位于广东江门的下属县级市。事实上,2019年9月中国文旅才首次走出江门,拿下广东清远地块,今年2月,再次拿下安徽黄山歙县地块,将业务范围扩大到广东省外。其中清远项目去年11月开工建设,预计明年11月竣工,安徽歙县项目仍处于储备中,预计今年11月开始施工。

招股书披露,截至今年二月底,中国文旅拥有18个度假物业发展项目,包括11个待售度假物业发展项目、一个持作投资及自用的度假物业发展项目、一个持作营运的酒店度假村及五幅持作未来发展的土地。

既然主营业务就是卖房,为何中国文旅要借文旅概念闯关IPO呢?

估值和监管的一箭双雕

一般来说,以房企还是文旅企业身份上市,将面临两种不同的资本市场反应。

以赴港上市的企业为例,重资产运营的房企普遍已不能激起港股投资者的热情,市盈率普遍不高;而强调文旅服务等轻资产概念的企业,往往可以得到更好估值和股价表现。

事实上,相比传统房地产公司,文旅类企业更受香港资本市场的青睐已经非常明显。

今年年初,受疫情影响,全国旅游业都受到了一定的冲击。但随着国内疫情防控形势整体向好,今年十一期间已经出现了旅游度假报复性回暖,同时文旅项目投资恢复,旅游及文旅企业股票估值也开始修复。

反观近年来闯关上市的中小房企,屡败屡战者众多,2018年、2019年分别仅有7家和6家闯关成功,且募资金额也呈现逐年下降的趋势。今年上市的汇景控股(2.08, 0.00, 0.00%)和港龙地产IPO时还曾出现股份认购不足的情况。

也就是说,中国文旅以文旅的名义冲击资本市场,享受的是文旅行业的红利;以年销售不足10亿的迷你房企身份闯关IPO,则将面对资本市场对于房企、特别小房企更为严峻的考量。

此外,借文旅概念包装,还可以让中国文旅避开越来越严峻的房企监管形势。

今年八月,监管层对房企划出“三道红线”,要求房企剔除预收账款后的资产负债率小于70%;净负债率小于100%;现金短债比大于1。并根据房企踩线情况设置“红橙黄绿”四个等级,对应不同的融资监管方案。

从房企的角度来看,中国文旅全部踩线。

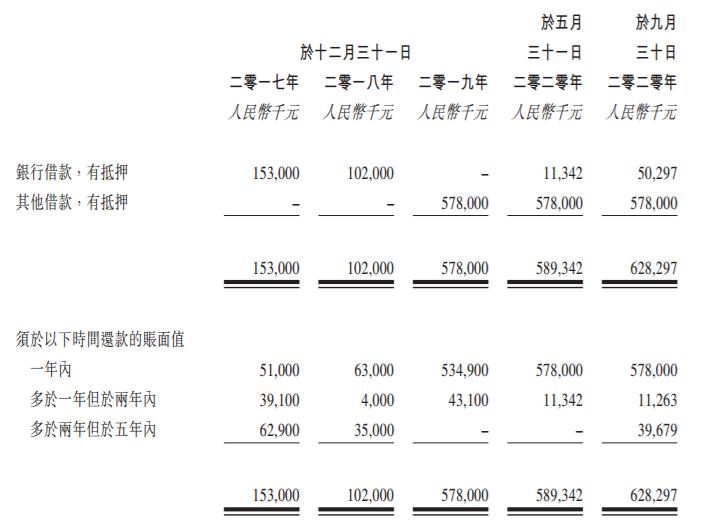

数据显示,截至今年五月底,中国文旅负债总额达到16.25亿,其中预收合约销售金达到11.12亿,总资产18.22亿;同期,中国文旅面临5.89亿有息负债,其中短债5.78亿,而其手头现金及银行结余仅有3.1亿。

以此计算,中国文旅剔除预收账款后的资产负债率为72.25%;净负债率为141.6%;现金短债比仅有0.54,全部处于监管红线内。在监管要求中,踩中全部三条红线的房企,在债务改善完成前,将不能增加有息负债。

但对于中国文旅来说,上市已经是迫在眉睫的选择。

即使已经处于资金链紧绷的状态,中国文旅仍在今年继续加大杠杆。数据显示,截至九月末,中国文旅有息负债再次上涨至6.28亿,其中规模5.78亿的信托融资将在明年一月到期。

会是奥园的助力吗

中国文旅和股东中国奥园的关系,也是市场关注的重点。

从股权关系上看,Rich Planet为中国文旅最大股东,持股30%,前者由谭嘉伟、陈凯君旗下卓时、蔡宏江及许清彬拥有36%、24%、20%及20%股权;中国奥园旗下悦景持股28%为第二大股东;此外,赵文炜、谭嘉伟、林锦堂通过旗下公司分别持股27.5%、10%、4.5%。

其中,陈凯君为中国文旅前身恩平金辉煌创始人,谭嘉伟的父亲谭文超2010年进入股东名单,蔡宏江及许清彬于2012年进入,均系原始股东;赵文炜和林锦堂则被视为奥园系力量。

2017年,奥园旗下悦景、赵文炜旗下骐达、林锦堂旗下雅志共同拿下金辉煌股权载体冠基60%的股本,其中悦景持股28%,骐达持股27.5%,林锦堂持股4.5%。

此外,林锦堂曾于奥园担任首席财务官、执行董事等要职,中途离开转至花样年,2018年又加入中国文旅,并被任为董事会主席;赵文炜也与奥园有交集,截至去年末持有奥园健康(5.24, -0.16, -2.96%)17.71%的股权。

在过去两年多,中国奥园还是中国文旅最大客户。数据显示,2018年到今年前五个月,来自中国奥园的收入分别占总营收的4.5%、5.6%及5.2%。

中国奥园曾是去年表现最亮眼的房企之一,当年实现合约销售1180.6亿元,首次站上千亿房企阵营。

今年中国奥园喊出了销售同比增长12%的目标,却遭遇黑天鹅致命一击。今年前三季度,中国奥园累计实现合约销售833.6亿,仅完成了目标的63%。

与此同时,中国奥园还面临着增速放缓的困境。今年三季度,中国奥园实现合约销售324.9亿,同比增30.2%,超过上年增速(20.5%);但放大到国内疫情稳定后的更长时间来看,今年二、三季度,中国奥园实现合约销售690.6亿,同比增15.4%,而上年增速为26.2%。

规模扩张的焦虑之下,股价同样成为了中国奥园的心腹大患。

中国奥园年初曾冲至12.27港元,但在被指“明股实债”后,股价骤降,目前股价仅有7.7港元,总市值208亿港元。奥园健康股价也较年中高点大幅下滑,目前仅有5.4港元,总市值39亿港元。奥园持股29.3%担任第一大股东的京汉股份年初至今也已经下跌12.42%,今日收报3.88元,目前市值30亿。

近年来,在地产主业外融入文旅、物管、康养等地产相关产业,打造多元化地产生态链,已经成为房企的共同选择,此时若能再添一个上市平台作为资本助力,对于中国奥园来说,无疑是百利无害。不过,二次递表的中国文旅能否顺利闯关,还是个未知数。

来源:大摩财经

声明:文章转载分享,不做商业用途,如有侵权,请联系即行删除。