在继续浏览本公司网站前,请您仔细阅读此重要提示,并向下滚动至本页结尾根据您的实际情况进行选择。

请您确认您或您所代表的机构是一名“合格投资者”。“合格投资者”是指根据中华人民共和国境内法律法规,即中国证监会《私募投资基金监督管理暂行办法》所规定的“合格投资者”。《私募投资基金监督管理暂行办法》对合格投资者规定的标准如下:

一、具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元且符合下列相关标准的单位和个人:

1、净资产不低于1000万元的单位;

2、金融资产不低于300万元或者最近三年个人年均收入不低于50万元的个人,前款所称金融资产包括银行存款、股票、债券、

基金份额、资产管理计划、银行理财产品、信托计划、保险产品、期货权益等。

二、下列投资者视为合格投资者:

1、社会保障基金、企业年金等养老基金、慈善基金等社会公益基金;

2、依法设立并在基金业协会备案的投资计划;

3、投资于所管理私募基金的私募基金管理人及其从业人员;

4、中国证监会规定的其他投资者。

如果您继续访问或使用本网站及其所载资料,即表明您声明及保证您或您所代表的机构为“合格投资者”,并将遵守对您适用的司法区域的有关法律及法规,同意并接受以下条款及相关约束。如果您不符合“合格投资者”标准或不同意下列条款及相关约束,请勿继续访问或使用本网站及其所载信息及资料。

本网站所载的资料仅供参考,并不构成广告或分销、销售要约,或招揽买入任何证券、基金或其他投资工具的邀请或要约。投资涉及风险,投资者应详细审阅产品的发售文件以获取进一步资料,了解有关投资所涉及的风险因素,并寻求适当的专业投资和咨询意见。产品净值及其收益存在涨跌可能,过往的产品业绩数据并不预示产品未来的业绩表现。本网站所提供的资料并非投资建议或咨询意见,投资者不应依赖本网站所提供的信息及资料作出投资决策。

我公司及任何雇员不对本网站所提供的资料的准确性、充足性和完整性作任何保证,也不对于本网站内所提供资料之任何错误或遗漏承担任何法律责任。与本网站所载信息及资料有关的所有版权、专利权、知识产权及其他产权均为本公司所有。本公司概不向浏览该资料人士发出、转让或以任何方式转移任何种类的权利。

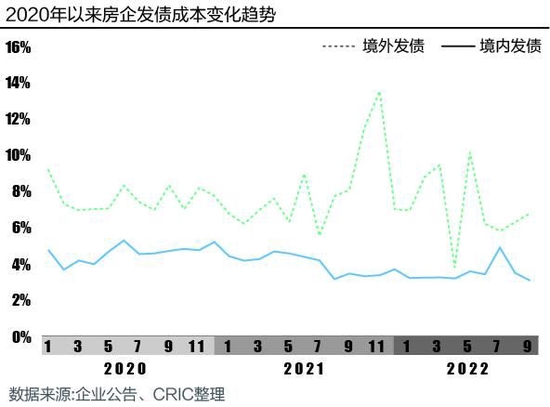

地产政策暖风频吹,央行等四部委在三季度末先后推出政策组合拳,进一步提振市场信心、刺激需求。房企融资情况得以改善,其中三季度房企发债整体规模略高于去年同期,达1351.98亿元。同时,房企的发债成本有明显下降,9月100家典型房企境内融资成本3.1%,环比下降0.42个百分点。

民企发债逐步回暖

同花顺(80.990, 2.99, 3.83%)数据统计,截至9月末,三季度地产债发行规模为1351.98亿元,同比增加8.93%。从发行期限来看,房企倾向于中短期信用债。其中,1-3年(包括3年)地产债三季度发行规模503.1亿元,发债占比增加至37.21%,同比上升了19.37%。不过3年以上的中长期债券发行量有所减少。普遍的观点认为,市场信心的恢复仍需时日,未来长久期的债券发行量会逐步恢复。

从各个月来看,环比增加迹象明显,克而瑞研究中心的数据显示,9月100家典型房企的融资总量为622.1亿元,环比增加61.8%,同比减少28%。从融资结构来看,9月100家典型房企的境内债权融资533.86亿元,环比增加85.6%,同比增加15.8%;境外债权融资63.4亿元,环比增加106%,同比减少75.3%。

受监管支持增信发债影响,多家民企成功发行了中债信用增进投资股份有限公司(简称“中债增”)担保的中期票据。

深圳市卓越商业管理有限公司(以下简称“卓越商管”)于近日发布2022年第一期中期票据公告,本次发行规模6亿元,期限3年,申购区间为3%-4.3%,由中债信用增进公司提供全额无条件不可撤销的连带责任保证担保。

这是今年8月以来,中债信用增进公司第6笔通过全额担保方式支持民营房企发行的债券。此前龙湖、美的置业、新城控股(17.010, 0.42, 2.53%)、碧桂园、旭辉控股都曾通过增信方式成功发行中期票据,平均票面利率约3.3%。

跟上述5家房企不同的是,卓越商管的间接控股母公司卓越置业并未上市,这也在一定程度上显示民企融资逐步好转。

此次卓越商管发行中期票据的募集资金,主要用于卓越集团在一二线城市的项目建设。

中原地产首席分析师张大伟接受21世纪经济报道记者采访时说,整体看,房地产市场已经走出最低谷,不论是按揭贷款还是房企融资,但相比按揭的全面放开,当下房企融资的恢复还比较缓慢,民企融资虽然逐渐开始恢复融资,但难度依然比较大,市场期待更多的稳楼市政策。

中银证券(10.860, 0.18, 1.69%)分析师夏亦丰也认为,前期市场对地产预期过度悲观。房地产行业从长期看,住房新增真实需求在未来十年内仍有平均10亿平/年左右,经过2022年的调整,逐步接近市场真实需求的水平。销售当前处于触底回升阶段,9月下旬以来,高频数据也显示地产销售逐步转好,一线城市率先修复,在密集出台重磅利好后,降息和退税有望进一步巩固楼市复苏的势头。虽然四季度行业整体资金压力仍然较大,部分房企仍然存在爆雷风险,行业整体出清仍将预计持续2-3年的时间,但夏亦丰认为,房企信用风险最集中的爆发高峰期或已过去,优质民营房企已经逐步开始信用修复。

房企发债成本下降

值得一提的是,三季度地产债发行成本有所下降,表现为票面利率低于3%的债券发行占比上升。据天风证券(2.850, 0.04, 1.42%)统计,三季度票面低于3%发行的地产债规模达474.04亿元,占比35.06%,较去年增加21.25%。

克尔瑞的数据显示,2022年9月100家典型房企新增债券类融资成本3.69%,环比上升0.16个百分点。

同比下降1.93个百分点。其中境内融资成本3.1%,环比下降0.42个百分点。不过发债主体仍然是集中在招商蛇口(16.070, -0.52, -3.13%)、华润置地等国企央企以及财务状况较好的万科等民营房企;境外融资成本6.79%,主要是合景泰富发行的一笔约7.95亿美元的境外优先票据,利率为6%。

2022年1-9月100家典型房企新增债券类融资成本4.3%,较2021年全年下降1.08个百分点,其中境外债券融资成本7.65%,较2021年全年上升0.53个百分点,境内债券融资成本3.7%,较2021年全年下降0.43个百分点。

具体企业表现来看,9月发债量最大的企业是华润置地,发债总量达到了80亿元,企业在月内共发行了20亿元的公司债、30亿元的中期票据以及一笔30亿元的CMBS。本月发行债券的企业有19家,发债企业个数环比增加4家。从发债年限来看,金融街(5.120, 0.08, 1.59%)发行了一笔期限长达20.82年的CMBS。从债券发行利率表现来看,上实城开发行的一笔15亿元的超短融利率仅为1.67%,是9月房企发行的所有债券中最低的。

易居研究院智库中心研究总监严跃进表示,应该说融资环境到了非常宽松的状况,融资方面的支持也明显增多。从短期看,9月份融资数据也还是有所改善的。但是难点是,主动去申请发债的企业数量少了,这也说明,企业信用风险还是比较大,也不是所有房企都会进入发债,毕竟投资者顾虑也还是比较多。就企业来说,既要看到政策环境总体趋于改善,也要意识到一些销售和财务数据依然可能有恶化的风险。但是需要说明的是,关键要有新的打法。此刻非常考验房企的能力和智慧。尤其是很多购房需求其实是压抑的,如何挖掘出来,考验企业的营销团队能力。

来源:21世纪经济报道

声明:文章转载分享,不做商业用途,如有侵权,请联系即行删除。