在继续浏览本公司网站前,请您仔细阅读此重要提示,并向下滚动至本页结尾根据您的实际情况进行选择。

请您确认您或您所代表的机构是一名“合格投资者”。“合格投资者”是指根据中华人民共和国境内法律法规,即中国证监会《私募投资基金监督管理暂行办法》所规定的“合格投资者”。《私募投资基金监督管理暂行办法》对合格投资者规定的标准如下:

一、具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元且符合下列相关标准的单位和个人:

1、净资产不低于1000万元的单位;

2、金融资产不低于300万元或者最近三年个人年均收入不低于50万元的个人,前款所称金融资产包括银行存款、股票、债券、

基金份额、资产管理计划、银行理财产品、信托计划、保险产品、期货权益等。

二、下列投资者视为合格投资者:

1、社会保障基金、企业年金等养老基金、慈善基金等社会公益基金;

2、依法设立并在基金业协会备案的投资计划;

3、投资于所管理私募基金的私募基金管理人及其从业人员;

4、中国证监会规定的其他投资者。

如果您继续访问或使用本网站及其所载资料,即表明您声明及保证您或您所代表的机构为“合格投资者”,并将遵守对您适用的司法区域的有关法律及法规,同意并接受以下条款及相关约束。如果您不符合“合格投资者”标准或不同意下列条款及相关约束,请勿继续访问或使用本网站及其所载信息及资料。

本网站所载的资料仅供参考,并不构成广告或分销、销售要约,或招揽买入任何证券、基金或其他投资工具的邀请或要约。投资涉及风险,投资者应详细审阅产品的发售文件以获取进一步资料,了解有关投资所涉及的风险因素,并寻求适当的专业投资和咨询意见。产品净值及其收益存在涨跌可能,过往的产品业绩数据并不预示产品未来的业绩表现。本网站所提供的资料并非投资建议或咨询意见,投资者不应依赖本网站所提供的信息及资料作出投资决策。

我公司及任何雇员不对本网站所提供的资料的准确性、充足性和完整性作任何保证,也不对于本网站内所提供资料之任何错误或遗漏承担任何法律责任。与本网站所载信息及资料有关的所有版权、专利权、知识产权及其他产权均为本公司所有。本公司概不向浏览该资料人士发出、转让或以任何方式转移任何种类的权利。

投资者对财政赤字的警觉正席卷各国,推动长期国债收益率飙升。在财政状况恶化的担忧下,市场对政府融资需求超过投资者购买意愿的风险感到警惕,全球债券收益率上扬趋势愈发明显。

Vanguard固定收益部门的高级投资组合经理Dan Shaykevich表示,各国政府对赤字融资的依赖可能令全球债市面临更高利率,因投资者将要求更高的风险补偿,尤其在美国市场尤为明显。

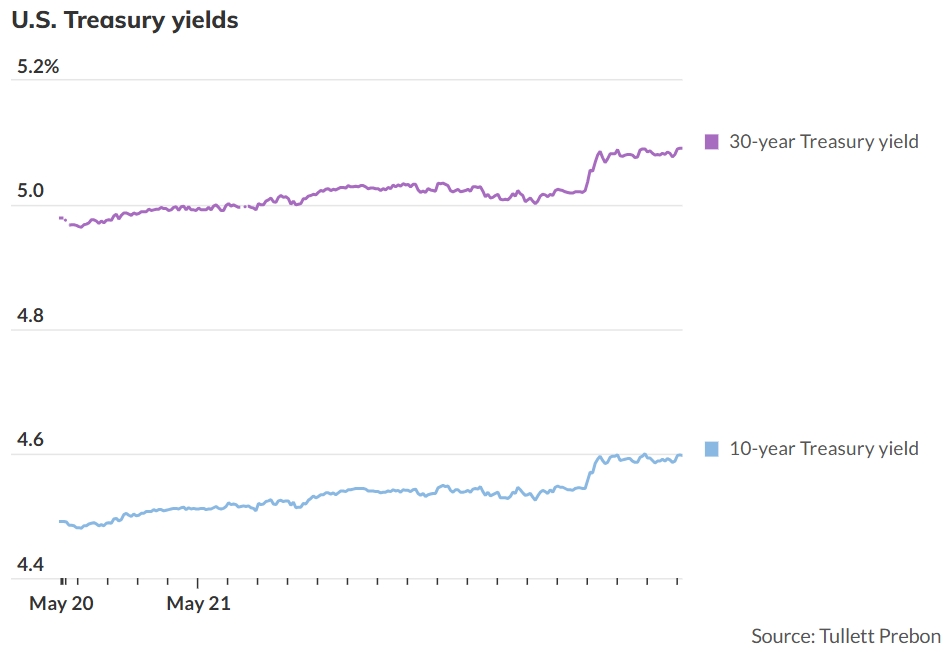

美国30年期国债收益率本周上行,投资者正在消化穆迪对美国主权信用评级的下调决定。评级机构指出,美国债务水平显著高于同类评级国家。与此同时,美国国会正在审议包含减支与加税的预算立法,市场聚焦于联邦政府巨额赤字及其融资需求。

SPI资产管理公司合伙人Stephen Innes指出,市场对长期债券的利率风险已全球化,投资者正在重新评估对各国财政宽松的容忍度。“股债之间的协调错觉正在破裂,真正掌控节奏的是债市。”

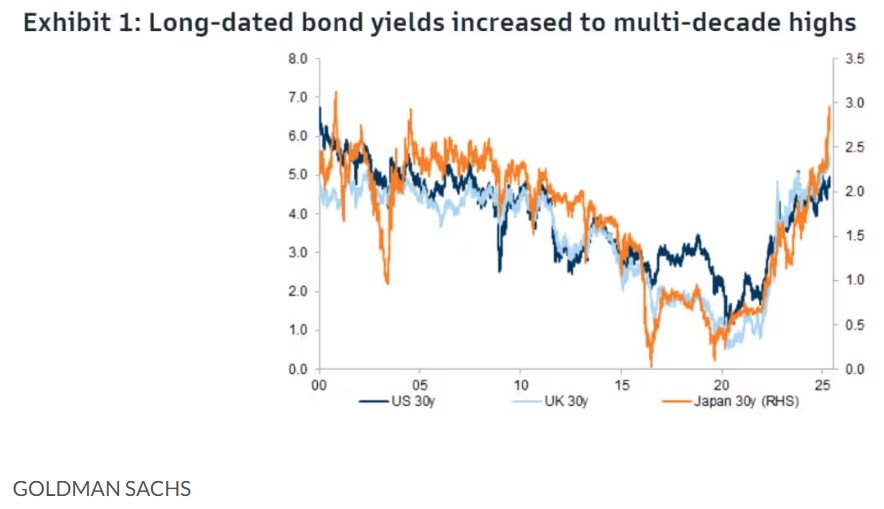

截至目前,美国30年期国债收益率年内持续攀升,而英国与日本的长期债券收益率也升至数十年来高位。高盛在一份策略报告中指出,日本30年期国债收益率已接近25年来新高,英国同类债券收益率亦升至上世纪90年代中期以来未见水平。

在美国,市场关注特朗普“美丽大法案”能否在国会顺利通过,该预算和税收法案关系到未来财政路径。周三,一场疲软的20年期国债拍卖进一步推升美债收益率,30年期国债收益率飙升逾12个基点至5.089%,为2023年10月以来新高。10年期国债收益率亦升至2月中旬以来高点。

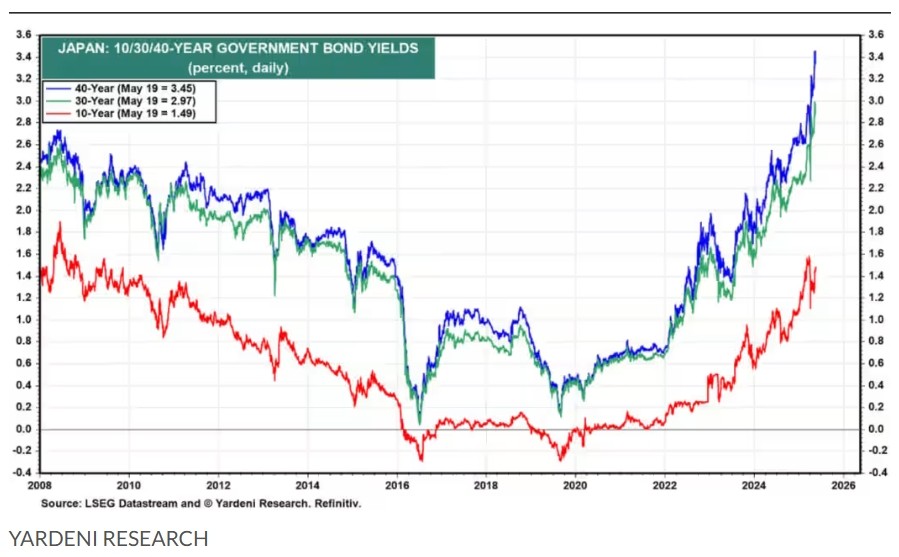

Innes还指出,日本债市正经历全面的“市场起义”。周二的20年期日本国债拍卖表现为1987年以来最差,引发长期债券大幅抛售。这也引发对日本持有的1.13万亿美元美国国债未来动向的关注。

根据Yardeni Research的分析,日本正面临经济萎缩与债务高筑的双重压力,与外界长期以来对美国债务危机的担忧不同,当前真正危机的中心或已转向日本。日本债券收益率飙升导致价格急剧下跌,市场对财政健康状况的担忧快速蔓延。

英国则依然让人记忆犹新。2022年,时任首相特拉斯提出“迷你预算”后引发债市剧烈动荡,导致她迅速辞职。高盛认为,虽然当时的危机较短暂,但却使得英国资产相较同类市场需支付更高的风险溢价。

除财政问题外,特朗普政府4月2日提出的“解放日”关税也被认为将可能削弱全球经济增长,并推高通胀压力。尽管这些关税目前已暂停,以便达成更多贸易协议,但它对全球贸易格局造成冲击,促使投资者加快资产多元化。

不过,根据BofA Global Research的最新研究报告,尽管市场对美债资金重新配置的热情高涨,实际资金流动仍较温和。EPFR数据显示,4月上半月,美国固定收益基金出现历史性资金流出,而德国固定收益基金则获得大量资金净流入,但这些流动主要集中于企业债和混合型资产,反映的是从美企债转向主权债的趋势。

从全球角度来看,Shaykevich表示,英国与日本30年期国债当前具有一定投资价值,其收益率已与短期政策利率脱钩。但在美国,他更倾向关注5至10年期中段债券,认为这一区间在经济放缓或期限风险溢价上升时具有“甜蜜点”优势。

对于希望进行全球债券配置的投资者,Shaykevich提醒汇率风险不可忽视,建议通过主动管理的债券基金实现多元布局。例如,他所共同管理的Vanguard Core-Plus Bond ETF便涵盖部分海外债券资产。

而追求更广泛市场敞口的投资者也可考虑被动产品,如Vanguard Total International Bond ETF,追踪对美元对冲后的海外投资级债券指数。数据显示,该ETF今年迄今为止回报率为0.4%,而其美国本土兄弟基金Vanguard Total Bond Market ETF同期涨幅达1.2%。